Annuïteitenhypotheek Berekenen

Een annuïteitenhypotheek kan een goede optie voor wie zijn hypotheek in een kortere tijdspanne wil aflossen. Omdat de maandelijkse betalingen vaststaan en gelijkmatig verdeeld zijn over de looptijd van de lening, weet je precies hoeveel je elke maand verschuldigd bent. Met verantwoorde betalingen kan een annuïteitenhypotheek ervoor zorgen dat je op de einddatum je huis helemaal bezit. Wil je je annuïteitenhypotheek berekenen met maar een paar gegevens en zie hoe snel je vrij van schuld kunt zijn.

Wat is een annuïteitenhypotheek?

Een annuïteitenhypotheek is een type lening waarbij gedurende de looptijd van de lening elke maand consequent betalingen hetzelfde bedrag worden gedaan betaald. Dat betekent dat je uiteindelijk meer geld aflost dan dat je aan rente betaalt. Je betaalt dan minder rente, maar je hebt wel meer eigen geld. Dit biedt je de mogelijkheid om je schuld voor de vervaldatum in zijn geheel te vereffenen op de einddatum. Dit is een manier om te besparen op rentebetalingen en eindelijk het huis van je dromen te bezitten.

Kenmerken van een annuïteitenhypotheek

● Met een annuïteitenhypotheek wordt vastgesteld wat de exacte einddatum is

● De zekerheid dat je je hypotheek aflost

● Tijdens de looptijd wordt er periodiek afgelost

● Bij de maandlasten zijn je rente- en aflossingsbedragen elke maand gelijk

Hoeveel los je af met een annuïteitenhypotheek?

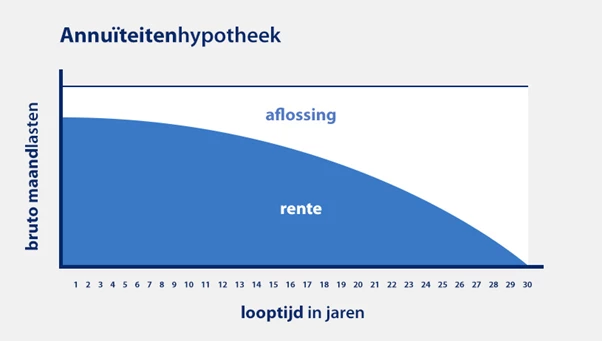

Een annuïteitenhypotheek verschuift de samenstelling van je maandelijkse betalingen in de loop van de tijd, met minder rente en een hoger aflossingsbedrag naarmate de lening vordert. Ook de belastingaftrek voordelen nemen geleidelijk af; aan het begin van de looptijd kun je profiteren van een grote aftrek, maar naarmate er meer maanden verstrijken neemt dit voordeel af. Hoeveel moet je terugbetalen? Dat hangt af van de fase van de looptijd waarin je je bevindt. Dit wordt belangrijk als je de inflatie meerekent, waardoor je inkomen waarschijnlijk hoger is dan toen je de lening afsloot. Overweeg dus goed hoeveel je elke maand moet terugbetalen als je kiest voor een annuïteitenhypotheek, want dat verhoogt je netto maandlast op termijn.

Annuïteitenhypotheek berekenen

Annuïteitenhypotheek berekenen is een van de beste manieren om te kijken hoe je kunt profiteren van de potentieel lagere netto- maandelijkse rentebetalingen en het toenemende eigen vermogen. Als je ervoor zorgt dat je budget ook aflossingen op je lening, verzekeringen, gemeenschapskosten en nutsvoorzieningen dekt, zul je helpen je eigen vermogen in de loop van de tijd te vergroten. Om het proces nog verder te versnellen, kun je proberen de mogelijke extra betalingen op jaarbasis of tweejaarlijks te berekenen. Uiteindelijk kunnen het in de hand houden van je budget en het nemen van berekende beslissingen grote beloningen opleveren als het gaat om annuïteitenhypotheken.

Je annuïteitenhypotheek berekenen hoeft niet moeilijk te zijn. Onze website maakt het gemakkelijker dan ooit, zodat je zeker weet wat je elke maand moet betalen voor je hypotheek. Bereken snel en nauwkeurig, vind het annuïteiten plan dat het beste bij je past.

Voordelen van een annuïteitenhypotheek

Een annuïteitenhypotheek kan een slimme keuze zijn voor wie een lening zoekt, omdat hij veel voordelen biedt. Een annuïteitenhypotheek zorgt ervoor dat je maandelijkse aflossing en het rentebedrag dat je elk jaar betaalt, gedurende de looptijd van de lening hetzelfde blijven. Dit betekent dat je bruto maandelijkse betalingen tijdens de lening gelijk blijven, wat budgetteren makkelijker maakt. Bovendien kunnen onmiddellijke financiële spanningen worden verlicht met rente voorschotten en aftrekposten aan het begin van je lening. Gezien al deze grote voordelen is een annuïteitenhypotheek zeker het overwegen waard.

Nadelen van een annuïteitenhypotheek

Bij het onderzoek naar een annuïteitenhypotheek is het nodig om zowel de voor- als de nadelen ervan te overwegen. Hoewel je minder belasting hoeft te betalen, is het nadeel dat je minder belastingvoordeel krijgt naarmate de tijd verstrijkt. Dat komt doordat de rente over een langere periode wordt uitgesmeerd, waardoor het voordeel voor de overheid afneemt. Alhoewel je korte termijn bespaart, moet je niet uit het oog verliezen dat ditzelfde extraatje minder waardevol kan zijn in de toekomst. Het is daarom belangrijk om rekening te houden met alle mogelijke gevolgen wanneer je beslist of een annuïteitenhypotheek voor je geschikt is.

Aflossen van de annuïteitenhypotheek

Het aflossen van je annuïteitenhypotheek is een automatisch proces bij het betalen van de maandelijkse hypotheekbetalingen. In de eerste helft van de looptijd wordt meestal een derde van de hypotheek afbetaald, en in de tweede helft is dat meestal de helft. Een annuïteitenhypotheek geeft je het gevoel dat je je financiële situatie onder controle hebt, en dat je in jezelf investeert om je toekomstige waarde te vergroten. Gemakkelijk je annuïteitenhypotheek berekenen?

Heb je de mogelijkheid om extra aflossen met een annuïteitenhypotheek?

Je kunt ervoor kiezen om extra af te lossen op je annuïteitenhypotheek en zo de restschuld sneller af te bouwen. Dit verlaagt je maandlasten, maar je houdt minder geld over op je spaarrekening. Voordat je beslist of extra betalingen voor je voordelig zijn, is het verstandig om dit met een adviseur te bespreken. Let er verder op dat je mogelijk boeterente moet betalen als je tussentijds aflost. Zorg ervoor dat je vooraf de hypotheekvoorwaarden of akte doorleest om te horen onder welke voorwaarden dit zonder extra kosten kan.

Inflatie en Annuïteitenhypotheek

Lijfrentehypotheken zijn een ideale manier om je schuld te beheren, vooral als je rekening houdt met de inflatie. Dit zorgt ervoor dat je geld minder waard wordt, wat betekent dat je op lange termijn minder hoeft te betalen. Het voordeel van annuïteitenhypotheken is dat het grootste deel van elke betaling in het begin gaat naar het betalen van rente. Dit vermindert effectief je schuld in de loop van de tijd, terwijl je vooraf beheersbare betalingen kunt doen.

Is de hypotheekrente van de annuïteiten hypotheek aftrekbaar?

Sinds 2013 stelt huiseigenaren in staat om hypotheekrente af te trekken van de belasting rekening als de aflossing gebeurt via een annuïteiten- of lineaire hypotheek en de lening wordt afbetaald in een periode van 30 jaar of minder. Elk type aflossingsmethode heeft zijn eigen reeks voordelen, maar gelukkig komen ze allemaal nog steeds in aanmerking voor de aftrek. Klik hier om de actuele hypotheek rentes te bekijken.

Annuïteitenhypotheek in vergelijking met andere hypotheekvormen

Annuïteitenhypotheken worden vaak door starters gekozen om dit makkelijker te maken kun je gebruik maken van onze annuïteitenhypotheek berekenen tool, omdat de initiële kosten lager zijn, omdat je aan het begin van de looptijd vooral rente betaalt. Dit betekent dat je netto maandlasten lager zullen zijn dan bij een lineaire hypotheek. Er moet wel worden opgemerkt dat dit type hypotheek geen renteaftrek biedt – een belangrijk voordeel voor wie zijn uitgaven op lange termijn wil minimaliseren. Bij uitzondering kan de rente van een annuïteitenhypotheek na 2015 worden afgetrokken als je die al had lopen op 31 december 2012, of na verlenging of verhuizing van de hypotheek. Door rekening te houden met de rente en dividenden die aan dit type hypotheek verbonden zijn, is het mogelijk om een oplossing te vinden die jarenlang bij je financiën past. Wil je meer weten over de voordelen van andere hypotheekvormen zoals een lineaire hypotheek? Neem dan eens een kijkje op onze website en laat je annuïteitenhypotheek berekenen.

Dekking van een annuïteitenhypotheek bij overlijden

Overlijdensdekking is een belangrijke factor om te overwegen als je een hypotheek neemt. Een overlijdensrisicoverzekering bij een hypotheek helpt je nabestaanden te beschermen door ervoor te zorgen dat de hypotheekschuld wordt afgelost als je zou overlijden voordat deze volledig kan worden afgelost. Een overlijdensrisicoverzekering is niet inbegrepen bij een annuïteitenhypotheek en moet dus apart worden afgesloten om je familie of erfgenamen te beschermen in het geval van je overlijden. Overlijdensrisicoverzekering helpt de financiële stress te verlichten bij een onverwacht overlijden, dus het is een verstandige overweging bij het afsluiten van een hypotheek.

Laat je annuïteitenhypotheek berekenen door Advidens

Een annuïteitenhypotheek biedt veel voordelen voor degenen die op zoek zijn naar hun eerste woning lening. Als je goed plant en je houdt aan je budget, kun je niet alleen in het begin lagere rentebetalingen en meer eigen vermogen hebben. Maar ook je lening volledig aflossen voor de vervaldatum. Dan bespaar je geld op rente en kom je sneller in je droomhuis dan je had verwacht. Als dit klinkt als iets waar je baat bij zou kunnen hebben, overweeg dan om vandaag nog met een financieel adviseur te praten over het aanvragen van een annuïteitenhypotheek. Je annuïteitenhypotheek berekenen doe je gemakkelijk via onze rekentool. Als je verder nog vragen of hulp nodig hebt kun je altijd contact opnemen met ons!

Hoe bereken je een annuïteitenhypotheek?

Bij een annuïteitenhypotheek betaal je maandelijks een vast bedrag dat uit rente en aflossing bestaat. Na verloop van tijd verschuift de verhouding naar minder rente en meer aflossing. De hoogte van de annuïteit is afhankelijk van de hypotheekrente, de looptijd en het geleende bedrag.

Stel, je leent €200.000 tegen een jaarrente van 4% voor 30 jaar. De maandrente is dan 0,04/12 = 0,003333. Het totaal aantal betalingen is 30*12 = 360.

Dus je betaalt elke maand €954,83, waarvan een deel rente en een deel aflossing.

Wat is de jaarlijkse annuïteit?

De jaarlijkse annuïteit van een annuïteitenhypotheek, inclusief rente en aflossing, wordt normaal in 12 maandelijkse termijnen betaald en is afhankelijk van de hypotheek som, rente en looptijd.

Als we het voorbeeld van de annuïteitenhypotheek van €200.000 tegen 4% voor 30 jaar nemen, waarbij de maandelijkse annuïteit €954,83 is, dan is de jaarlijkse annuïteit: €954,83 * 12 = €11.457,96. Je betaalt dus in totaal €11.457,96 per jaar aan rente en aflossing voor je hypotheek. Dit bedrag wordt verdeeld in 12 gelijke termijnen over het jaar.

Hoe lang loopt een annuïteitenhypotheek?

Een annuïteitenhypotheek heeft meestal een looptijd van 30 jaar. Gedurende deze periode betaal je maandelijks een vast bedrag dat bestaat uit rente en aflossing. Aan het einde van de looptijd heb je de volledige hypotheeksom afgelost.

Waarom kiezen voor een annuïteitenhypotheek?

De keuze voor een annuïteitenhypotheek biedt verschillende voordelen. Ten eerste zijn de maandlasten in het begin relatief laag, omdat je meer rente en minder aflossing betaalt. Daarnaast is er de zekerheid van een vast maandbedrag gedurende de looptijd, wat budgetteren vergemakkelijkt. Ten slotte is er het voordeel dat aan het einde van de looptijd de gehele hypotheek is afgelost.

Hoe werkt een annuïteitenhypotheek?

Bij een annuïteitenhypotheek van €200.000 tegen 4% rente over 30 jaar betaal je maandelijks €954,83, bestaande uit rente en aflossing. Aanvankelijk betaal je vooral rente en weinig aflossing, maar na verloop van tijd verschuift dit naar meer aflossing en minder rente, waardoor je na 30 jaar volledig hebt afgelost. Na 15 jaar is de verhouding tussen rente en aflossing ongeveer gelijk, en tegen het einde van de looptijd bestaat je betaling grotendeels uit aflossing.